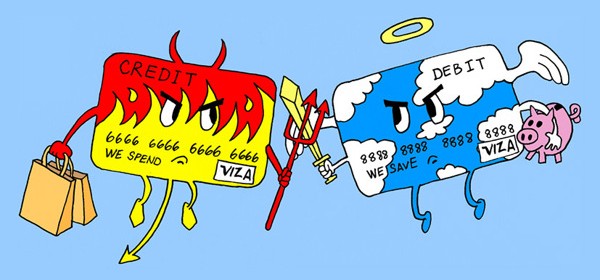

Carta di credito e carta di debito: differenze, vantaggi e svantaggi

La carta di debito permette di spendere o prelevare esclusivamente entro il saldo disponibile del conto corrente associato;

la carta di credito permette di spendere oltre la reale disponibilità sul conto corrente associato, ma con un limite: il plafond mensile.

La carta di credito e la carta di debito, - detta anche bancomat - sono due strumenti simili ma in realtà molto diversi tra loro. Spesso ci si chiede a cosa serve la carta di credito e quali sono i pro e i contro rispetto al bancomat. Valutiamo insieme con attenzione quale strumento è più in linea con le proprie esigenze.

Carta di credito o di debito: qual è la differenza principale?

La differenza principale tra carta di credito e bancomat è che con la prima possiamo fare acquisti anche se non abbiamo il denaro sul conto perché si paga il mese dopo (oppure a rate), mentre con la carta di debito si può acquistare solo se in quel momento abbiamo soldi sul conto. Per quello con la prima si acquista "a credito" e con il bancomat "a debito".

...quindi è meglio avere una carta di credito?

Non necessariamente, perché con la carta di credito i costi sono un po' più alti: per i prelievi, ad esempio, c'è una commissione; inoltre, non sempre sono incluse gratuitamente nel conto corrente, a differenza del bancomat che è previsto ormai senza costi aggiuntivi da tutte le banche.

Tutto dipende delle nostre esigenze e il nostro stile di vita: ci serve o no una carta di credito? Per rispondere a questa domanda, dobbiamo capire cosa possiamo fare con la nostra carta di credito che quella di debito non ce lo consentirà?

Carta di debito: cos'è e come funziona

La carta di debito è una particolare carta di pagamento che, in Italia, viene comunemente definita "bancomat". Si tratta di una carta direttamente collegata al conto corrente. La banca, all'apertura del conto corrente, metterà a disposizione del suo cliente una carta di debito che potrà essere utilizzata per fare acquisti, online e in negozio, e per prelevare contanti all'ATM. L'importo della transazione eseguita con carta di debito viene addebitato immediatamente sul conto corrente.

Di conseguenza, non sarà possibile completare la transazione se il conto abbinato alla carta di debito presenta un saldo insufficiente per coprire la spesa (a differenza di quanto avviene con le carte di credito). A differenza della carta di credito, inoltre, la carta bancomat non può essere richiesta ad una società terza (per poi addebitare le spese sul proprio conto corrente come fatto con la carta di credito) ma viene messa a disposizione dalla propria banca.

Carta di credito: vantaggi e svantaggi

La carta di credito è uno strumento di pagamento davvero utile. Ci sono, infatti, diversi vantaggi per chi sceglie di usare la carta di credito rispetto al tradizionale bancomat, ovvero la carta di debito. Vediamo, quindi, quali sono i principali vantaggi della carta di credito:

Naturalmente, questo tipo di carta di pagamento non ha solo lati positivi. Gli svantaggi di una carta di credito sono diversi e per alcuni utenti potrebbero essere decisivi nella scelta di rinunciare alla possibilità di utilizzare questo tipo di carta. Ecco quali sono gli svantaggi di una carta di credito:

Scegliere di puntare su di una carta di credito richiede, quindi, un'attenta analisi dei vantaggi e degli svantaggi che caratterizzano questo tipo di carte di pagamento.

Carta di debito: cos'è e come funziona

La carta di debito è una particolare carta di pagamento che, in Italia, viene comunemente definita "bancomat". Si tratta di una carta direttamente collegata al conto corrente. La banca, all'apertura del conto corrente, metterà a disposizione del suo cliente una carta di debito che potrà essere utilizzata per fare acquisti, online e in negozio, e per prelevare contanti all'ATM. L'importo della transazione eseguita con carta di debito viene addebitato immediatamente sul conto corrente.

Di conseguenza, non sarà possibile completare la transazione se il conto abbinato alla carta di debito presenta un saldo insufficiente per coprire la spesa (a differenza di quanto avviene con le carte di credito). A differenza della carta di credito, inoltre, la carta bancomat non può essere richiesta ad una società terza (per poi addebitare le spese sul proprio conto corrente come fatto con la carta di credito) ma viene messa a disposizione dalla propria banca.

Carta di debito: vantaggi e svantaggi

La carta di debito presenta un gran numero di vantaggi per i clienti e, nella maggior parte dei casi, è la carta più utilizzata per acquisti e prelievi di contante. Ecco quali sono i principali vantaggi di una carta di debito:

Una carta di debito presenta anche diversi svantaggi, soprattutto in rapporto alla carta di credito. Ecco quali sono:

Le carte multifunzione, ovvero carta di credito e bancomat insieme

Le carte multifunzione sono carte di pagamento che supportano l'uso di due circuiti in contemporanea, uno per le operazioni con carta di debito e l'altro per quelle con carta di credito, il tutto in un'unica carta fisica.

Al momento di fare acquisti o di ritirare i contanti presso l'ATM, si può scegliere di usare la funzione carta di debito o di credito; la maggior parte dei POS permette infatti di selezionare su quale circuito far passare il pagamento.

Carte di debito VS carte di credito: in sintesi

Meglio carta di credito o di debito?

La scelta finale dipende dallo scopo finale di utilizzo.

| Operazioni | Carta prepagata | Carta di credito | Carta di debito |

| Prelievo presso uno sportello automatico | Sì | Sì | Sì |

| Pagamento presso un POS | Solo con liquidità sufficiente presente sulla carta | Anche senza liquidità sufficiente presente sul conto | Solo con liquidità sufficiente presente sulla carta |

| Pagamento online | Sì | Sì | Sì |

| Pagamento a rate | No | Sì | Sì, a determinate condizioni |

Infine, se hai deciso che ti serve una carta di credito, oppure vuoi aprire un conto corrente conveniente per chiedere una buona carta bancomat, ti consigliamo di utilizzare i nostri comparatori online gratuiti ed indipendenti, che ti consentiranno di scegliere il prodotto che meglio risponde alle tue esigenze.

Risorse utili

- Che differenza c'è fra bancomat e carta di debito?

- Scopri le carte di credito più facili da ottenere a maggio 2025

- Carta prepagata ricaricabile: le migliori offerte del mese

- Carte conto con IBAN: cosa sono e come funzionano?

- Come trovare la scadenza della carta di credito?

- Che cosa è il codice CAP della carta di credito?

- Cosa non si può fare con la carta di credito?

- Quali sono le carte di debito Unicredit?