Commissioni Carta di Credito: chi le paga e come ridurle

Commissioni carta di credito, che cosa sono e come funzionano:

- titolare della carta, esercente e due intermediari sono i soggetti coinvolti dal calcolo della commissione

- qual è il meccanismo di calcolo alla base delle commissioni sui pagamenti con carta

- che cosa sono le commissioni di interscambio, di circuito e della banca o dell'istituto di pagamento

- chi è obbligato ad avere il POS, cosa si rischia se si rifiuta un pagamento con carta

Le commissioni carta di credito sono oggi uno dei modi con cui le banche possono ottenere un profitto dai pagamenti effettuati dal titolare di un conto corrente. Conti bancari sempre più spesso conti a canone zero così come ormai nella maggior parte dei casi non applicano costi aggiuntivi alle operazioni più frequenti. Per esempio: prelievi di contanti, bonifico SEPA, accredito di stipendio/pensione, domiciliazione delle utenze domestiche e pagamenti ricorrenti.

Le commissioni carta di credito sono una delle voci da tenere più in considerazione nella scelta di una carta, in quanto il rischio è di pagare costi anche salati. Per risparmiare, invece, sui pagamenti e sui prelievi con carta di credito è opportuno conoscere come funzionano e a quanto possano ammontare le commissioni.

Come Funzionano le Commissioni sulle Carte di Credito

Come spiega la Banca d’Italia, per comprendere come funzionino le commissioni sulle carte di credito, è necessario chiarire che nei pagamenti con carta sono presenti, di solito, due clienti:

- il titolare della carta;

- l’intermediario che l'ha emessa (emittente o issuer);

Poi ci sono due intermediari:

- il negoziante, o il professionista, o l’artigiano;

- l’intermediario (convenzionatore o acquirer) che gli permette di accettare i pagamenti con le carte al punto vendita, fornendolo, per esempio, di un POS (point of sale).

Il funzionamento delle commissioni avviene secondo questo meccanismo:

- il cliente acquista un prodotto pagando con la carta;

- l’acquirer avvia il pagamento;

- la società emittente della carta addebita l’importo sul conto del titolare e trasferisce i fondi sul conto del negoziante.

Gli intermediari coinvolti nella gestione del pagamento fanno pagare delle commissioni per coprire i loro costi di gestione e servizio:

- il titolare della carta paga un canone alla società emittente della carta;

- il negoziante paga delle commissioni all’intermediario convenzionatore per il servizio di accettazione delle carte.

Per i consumatori, l’utilizzo delle carte di credito comporta dei costi fissi (legati all’emissione e al possesso della carta stessa) oltre che delle commissioni, su prelievi e operazioni in valuta diversa dall’euro. Di seguito i dettagli:

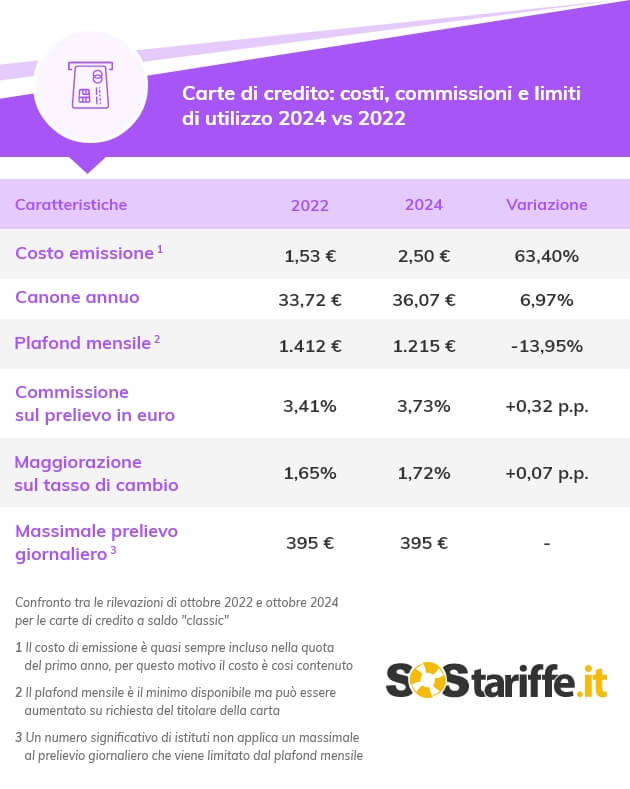

Commissioni sulle carte di credito: il confronto 2022 vs 2024

I dati raccolti da SOStariffe.it mettono in evidenza le differenze tra costi e commissioni delle carte di credito nel 2022 e nel 2024. Lo studio prende in considerazione le carte di credito “classic”. Per i pagamenti in euro non sono previste commissioni mentre per i pagamenti in valuta diversa dall’euro è prevista una maggiorazione del tasso di cambio, in leggera crescita nel confronto tra le due annualità.

Per quanto riguarda l’utilizzo, con le carte di credito bisogna considerare anche una commissione percentuale sul prelievo (anche in questo caso in leggero aumento rispetto al 2022). Dai dati raccolti, inoltre, si registra un leggero incremento anche del canone annuo medio (pari a poco più di 36 euro) mentre il plafond mensile è in calo (-14%) anche se c’è sempre la possibilità di richiedere alla banca un incremento. Nella maggior parte dei casi, invece, le carte di credito non prevedono costi di emissione.

Tipi di Costi Legati ai Pagamenti con Carta di Credito

Lo schema dei costi applicati per transazioni con carte di pagamento è articolato su tre tipi di commissioni che analizziamo più nello specifico qui sotto.

Prima, però, c’è da tenere presente che c’è il Regolamento europeo 751 del 2015 che ha imposto una soglia limite alle cosiddette commissioni interbancarie e così previsto:

- 0,3% dell'importo speso per le transazioni con carta di credito;

- 0,2% dell'importo speso per le transazioni con carta di debito o prepagata.

- contenere le commissioni pagate dall’esercente;

- favorire l’accettazione delle carte da parte degli esercenti;

- garantire una maggiore efficienza del mercato.

Commissione di Interscambio

La commissione di interscambio, o “Interchange Fee" (IF) è la commissione che la banca di un titolare di carta (issuer) riceve dalla banca dell’esercente (acquirer) a seguito di un pagamento con carta. La commissione di interscambio costituisce una componente importante delle commissioni applicate agli esercenti (merchant fee) dall’acquirer.

Tale interscambio è stabilito dai circuiti delle carte di credito e disciplinato dal Regolamento europeo 751.

- al tipo di carta utilizzata per il pagamento;

- al circuito a cui appartiene la carta;

- all’area geografica dove è utilizzata la carta.

Commissioni del Circuito

Le commissioni del circuito, conosciute anche come "Scheme fees", sono i costi che i circuiti a cui appartengono le carte di credito o debito addebitano per l’utilizzo dei loro sistemi di pagamento. Sono le commissioni che circuiti internazionali come Mastercard, American Express, Visa o PagoBancomat addebitano:

- all’emittente;

- all’acquirer.

Commissioni dell’Istituto di Pagamento o della Banca

Una banca o un prestatore di servizi di pagamento (PSP) applica una commissione per l’elaborazione dei pagamenti con carta di credito, di debito o prepagata. Questo costi variano da banca a banca e comprendono:

- una commissione sulla transazione eseguita;

- un canone mensile o annuo.

| COSTI LEGATI AI PAGAMENTI CON CARTA DI CREDITO | |

| 1 |

Sono quattro i soggetti coinvolti nel meccanismo delle commissioni per i pagamenti con carta di credito:

|

| 2 |

Le commissioni interbancarie hanno un limite stabilito da un Regolamento europeo che prevede:

|

| 3 |

Tre sono le commissioni interbancarie:

|

Strategie per Ridurre le Commissioni

Ci sono 2 strategie da adottare e mettere in campo per ridurre le commissioni e abbattere i costi:

- comparazione delle tariffe per prestatori di servizi di pagamento

- scelta di un acquirer europeo, privilegiando le soluzioni di pagamento che propongono tariffe trasparenti e con informazioni dettagliate sui costi.

Confronto dei Prestatori di Servizi di Pagamento

Il confronto delle commissioni carte di credito applicate dai vari prestatori di servizi di pagamento è una operazione utile per risparmiare.

I PSP offrono servizi online ad enti o esercenti per accettare pagamenti elettronici con una varietà di metodi di pagamento e con costi variabili da intermediario a intermediario. Per cui il confronto delle tariffe è fondamentale per trovare un’offerta conveniente.

- la possibilità di avere una pagina di pagamento integrata, pop-up o reindirizzata;

- un servizio di assistenza 7 giorni su 7;

- un servizio che migliori il tasso di accettazione dei pagamenti;

- una conoscenza dei metodi di pagamento preferiti dai clienti: circuiti Visa, Mastercard, American Express, oppure wallet digitali come Apple Pay, Google Pay, Samsung Pay, Satispay.

Utilizzo di Acquirer Europeo

Ricordiamo che l'acquirer assicura un'elaborazione e un inoltro corretti delle transazioni, occupandosi di accreditare la relativa somma sul vostro conto.

Legislazione e Sanzioni

L'obbligo di disporre di un POS per i pagamenti da parte di esercenti e liberi professionisti è stato introdotto già nel 2012, ma senza sanzioni. L'obiettivo era solo di aumentare la tracciabilità dei pagamenti. Le sanzioni sono state introdotte nel 2021 e il Governo ha stabilito di farle entrare in vigore dopo il 30 giugno 2022 per accelerare il raggiungimento degli obiettivi del PNRR (Piano nazionale di ripresa e resilienza).

Obblighi per i Commercianti

- commercianti;

- artigiani;

- attività di ristorazione;

- professionisti;

- attività ricettive;

- tabaccai.

In Italia, l’obbligo di pagamenti tramite POS per esercenti e liberi professionisti è stato introdotto allo scopo di aumentare la tracciabilità dei pagamenti e contrastare l’evasione fiscale.

Dal 1° luglio 2022 in base all’ articolo 18, comma 1, DL numero 36/2022, il cosiddetto “Decreto PNRR 2” sono state introdotte le sanzioni per coloro che non rispettano l’obbligo del POS e di accettare pagamenti con “moneta elettronica”.

Sanzioni per Mancanza di POS

Non avere il POS o rifiutare un pagamento tramite carta di credito, debito o prepagata comporta il pagamento di multa di 30 euro più il 4% dell’importo della transazione rifiutata. Non essendoci in Italia un limite minimo per accettare un pagamento con il POS, si devono accettare micro-transazioni di 1 euro o persino meno.

| PAGAMENTI POS: COSA SAPERE | |

| 1 | Il POS è obbligatorio per legge. Chi non rispetta l’obbligo o rifiuta un pagamento con “denaro elettronico” è sanzionabile |

| 2 | Qualunque importo si può pagare con il POS, non è prevista alcuna soglia minima |

| 3 |

Il POS è obbligatorio per le seguenti categorie:

|

| 4 | Le sanzioni: 30 € più il 4% dell’importo della transazione si applicano dal 1/7/2022 |

Vantaggi dell'Utilizzo della Moneta Elettronica

L’utilizzo della moneta elettronica ha una serie di vantaggi. In sintesi, vediamo qui di seguito quali sono:

- flessibilità e comodità, dato che si può pagare ovunque nel mondo e quando si vuole, non occorre portare con sé i contanti;

- tracciabilità, in quanto ogni transazione è registrata e permette di avere resoconti di spesa dettagliati, possibilità di pianificare un budget;

- aumenta la sicurezza impedendo il furto di contanti e aiuta a prevenire le frodi grazie a tecnologie di autenticazione e tokenizzazione;

- pagamenti istantanei e veloci senza il bisogno di avere soldi nel portafogli, di fare file alle casse e azzerare i tempi d’attesa.